闭市时间倒计时:0 : 0 : 0

交易时间:工作日 9:30-17:00

闭市时间倒计时:0 : 0 : 0

交易时间:工作日 9:30-17:00

时间:2017-06-20 | 来源:米斗研究中心

分享到:

一、 做好交易需要权衡的三个要素

片面的以客观事实、或者价格曲线所反映的市场走势、亦或是研究员自身的看法来对聚烯烃行情做预测都是不准确的,唯有三者相结合、权衡之下的判断才是完整的预测体系。首先,客观事实是指产业链的基本面现状,包括利润、成本、表观需求量增速等基本面因素,是客观存在的不以人的意志为转移的产业链现状。其次,市场看法指的是期货交易系统中所反映的期货价格走势、持仓量、成交量、MACD、KDJ、RSI、CCI等技术指标所暗示的趋势变化以及基差升贴水变化等指标,是全体市场从业者多空博弈后的结果,更进一步,市场从业者又可以简单地分为产业客户和投机者。最后,研究员自身的看法主要是基于对现有数据的理性分析、经验判断所得出的预测,受制于信息获得渠道有限,亦或是自身学识、经验的局限,研究员的分析和客观事实永远是看似接近却又无限遥远。

例如,2017年1-2月聚烯烃价格涨幅明显,聚丙烯期货主力合约升水幅度甚至一度达到接近400元/吨,市场对后市需求超预期存有乐观心态,而客观事实是聚烯烃产业链高产量、高库存和弱需求的产业现状。此时,若单一的以市场价格走势来预测未来行情,难免过于乐观;若单一的以基本面客观事实来预测未来行情,产业客户则难免过早的介入空单,在投机者强烈对赌未来需求超预期的情况下,基本面研究者(产业客户)甚至可能被行情极端波动“拉爆”出场。

因此,笔者认为,一个好的交易员一方面要具有研究员对基本面客观事实的理性分析能力,另一方面,也是最重要的,需要善于判断交易系统和产业链现状的匹配程度,并且从边际变化的角度出发来思考。

二、 运用这一逻辑,对未来进行一下预测

客观事实:

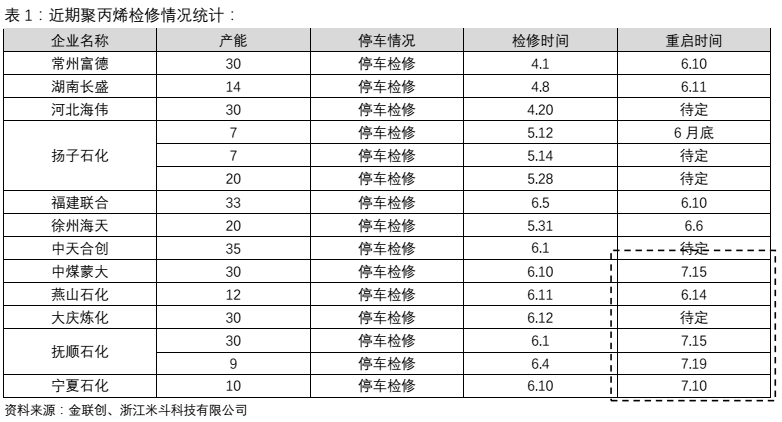

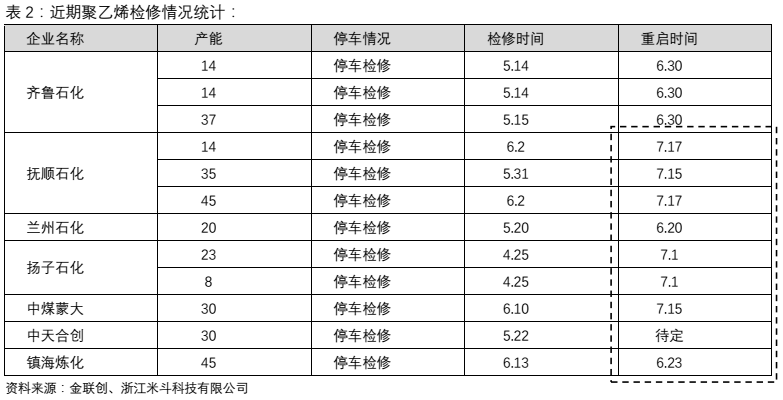

6月底至7月中旬,前期检修的聚烯烃装置大概率复产,而此时检修高峰已过,供给的边际增量将会出现明显的增幅。不出意外的话,PE方面,扬子石化(45万吨/年)、中煤蒙大(30万吨/年)以及上海赛科(37.5万吨/年HD)将在的7月初至月中恢复投产;同时,神华宁煤(60万吨/年)LLDPE新装置预计6月底投料试车。PP方面,与PE类似,扬子石化、绍兴三圆、神华宁煤也预计在7月初至月中恢复投产。

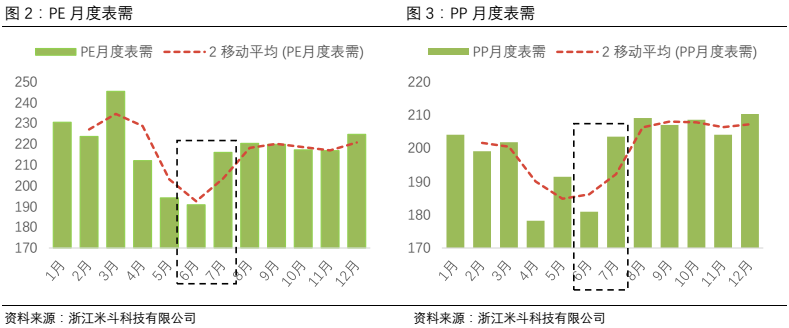

从笔者预估的聚烯烃供需平衡表来看,7月份将会是供应边际增加的月份,现货压力比较大。而从需求端来看,6-7月整体需求变动较小,虽然此时基本已达年内需求低点,但需求边际增幅将不及供给边际增幅。同时,据我们调研情况来看,当前中游贸易商库存中等偏下,下游原材料库存天数处于中等偏低。因此,从基本面各因素分析,6-7月现货价格将维持弱势格局。

市场看法:

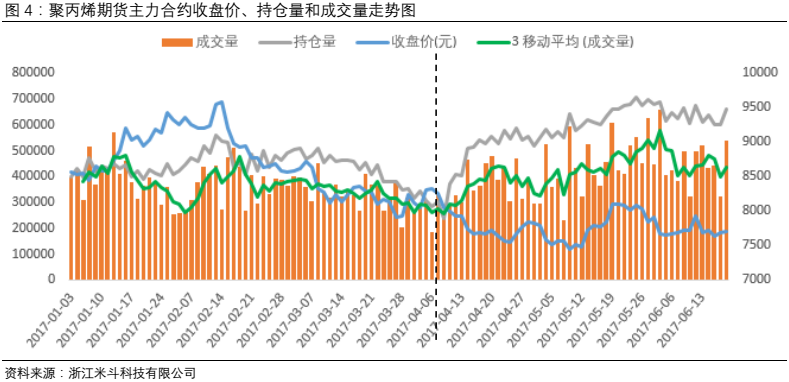

图形分析:技术面看属于下降三角形,处于趋势成型的前期。从理论上来讲,一个下降三角形的形成到终结,需要看到价格走势在上下区间反复震荡,且区间逐渐收窄;与此同时,需要看到成交量的进一步收窄,显示市场对后市的看法逐渐趋近统一后,市场多空博弈开始放缓。对聚丙烯主力合约而言,自4月中旬开始,主力持仓逐渐累积,在5月25日一度达到约70万手的高位,显示市场参与者逐渐增加筹码的趋势,而成交量和价格走势也符合下降三角形的理论判断,具体见图5和图6。

产业客户看法:短期内价格宽幅震荡,上有顶下有底,并无明显的核心逻辑。对PP来说,当前7500元/吨一线存在单体、粉料支撑以及出口窗口打开,在上方8000元/吨下游利润基本达到盈亏平衡点;对PE来说,当前下方8500元/吨受LLDPE现货紧缺影响,价格存在支撑,上方9100-9200元/吨内外顺挂进口压制存在。

投机者看法:存在博弈现实和预期之差的想法,存在增加多头席位的可能性。简单来讲,聚烯烃价格从年初至今一路下跌,且6-7月需求淡季下工厂原材料库存和中游贸易商库存偏低,在此情况下,若投机资金愿意主动拉涨价格,产业客户将处于被动低位,因为刚需生产是存在压缩极限的。若随着淡季的逐渐消褪,中游、下游发现价格已经涨至高位,而其库存水平偏低,迫于刚性生产需求,产业客户被动拿货,反而成为多头的推涨助力,使得产业客户较为被动。因此,当前比较合理的操作是,产业客户依照基差交易原理,在基差反复波动时灵活操作,赚取基差波动的收益,且将风险敞口库存降至低位。

按照上述的分析,笔者认为:

在6-7月中旬这一时间段,产业链供需情况的边际变化属于利空,主要来自供给增加边际高于需求边际增加;

而市场呈现趋势性选择的拐点时间;

目前产业客户处于较为被动的低位,一方面没有一定量的库存水平,一方面思维较为惯性,对后市存在悲观预期。而投机者存在做多的空间,若持续拉涨则将使得产业客户利润损伤较大,只是意愿的问题。但是基于对基本面客观事实偏空的分析,即使投机资金拉涨,行情大概率也会呈现短促的快速上涨,且期货升水幅度扩大,并不可持续,这反而是产业客户基差交易的好时机;

因此,当前产业客户较为合理的操作应该是基差交易,将风险敞口库存降至低位,或等待趋势明确后再建立单边头寸博弈行情。

【版权与免责声明】

1.凡本网注明“来源:米斗网”的所有文字、图片、音视和视频文件,版权均为米斗网独家所有。如需转载请与0571-87661392联系。任何媒体、网站或个人转载使用时须注明来源“米斗网”,违反者本网将追究其法律责任。

2.米斗网所收集的部分公开资料来源于互联网,转载的目的在于传递更多信息及用于网络分享,并不代表本站赞同其观点和对其真实性负责,也不构成任何其他建议。

3.米斗网所提供的信息,只供参考之用。本网站不保证信息的准确性、有效性、及时性和完整性。

4.如果您发现网站上有侵犯您的知识产权的作品,请与我们取得联系,我们会及时修改或删除。

本文地址: www.midou888.com/news/info/id/745.html

关注米斗网,更有料!

关注米斗网,更有料!